Den svenska onlinespelmarknaden 2025

Marknadspuls

Sverige är en av Europas mest reglerade spelmarknader, där myndighetskontroll, skatter och konsumentskydd står i fokus. Efter att licenssystemet infördes 2019 har marknaden genomgått en mognadsfas där tillväxten har bromsat in, men kanaliseringen till licenserade spelbolag fortfarande är hög.

Online-segmentet dominerar den svenska spelmarknaden, men har nått en nivå där konkurrensen främst handlar om att ta marknadsandelar snarare än att marknaden växer nämnvärt. Den svenska marknaden för licenserade aktörer uppgick 2025 till cirka 18,4 miljarder, vilket kan sättas i relation till 17,8 miljarder under 2024. Detta är en tillväxt om 3,3 %, vilket påvisar att marknaden befinner sig i ett moget stadie.

Ett fåtal aktörer dominerar den svenska marknaden

Fyra aktörer dominerar tydligt den svenska spelmarknaden och står tillsammans för cirka 67 % av den totala marknaden. Störst är statliga ATG med en marknadsandel på 29 %, vilket gör bolaget till den enskilt mest dominerande aktören i Sverige. Därefter följer BetMGM/LeoVegas med 14 %, som har etablerat sig väl med starka varumärken som LeoVegas och Expekt. På tredje plats återfinns Svenska Spel på 12 %.

Den fjärde största aktören är ComeOn med en marknadsandel på 10 %, fördelad relativt jämnt mellan deras varumärken, men Hajper Casino sticker ut som det största. Dessa fyra bolag dominerar den svenska marknaden.

Därefter återfinns ett mellanskikt av etablerade aktörer med marknadsandelar mellan cirka 2 % och 6 %. Här återfinns bland annat Kindred som köptes upp av franska FDJ och har starka varumärken som Unibet, Maria Casino och Storspelare. I denna kategori återfinns också Glitnor Group, PAF, Buccone/Epic Partners och Immense Group. Dessa bolag är tillräckligt stora för att ha en tydlig närvaro på marknaden, men saknar den dominerande position som de fyra största aktörerna har.

Slutligen finns ett antal mindre aktörer med marknadsandelar under 2 %. Hit hör exempelvis välkända aktörer som Cherry, Bet365, Betsson, Evoke (888 och Mr Green) och Soft2Bet (Betinia och Campobet). Dessa utgör tillsammans en begränsad del av totalmarknaden i Sverige, där majoriteten prioriterar andra marknader än den svenska.

Översikt av de största aktörerna på den svenska marknaden

| Ägare | Varumärken | 2025 | 2024 | Tillväxt y-o-y | Marknadsandel |

|---|---|---|---|---|---|

| ATG | ATG | 5 397,0 | 5 553,1 | -2,8% | 29,3% |

| BetMGM/LeoVegas | LeoVegas, GoGoCasino, BetMGM, Expekt | 2 500,4 | 2 368,8 | 5,6% | 13,6% |

| Svenska Spel | Svenska Spel, Momang | 2 196,2 | 2 148,7 | 2,2% | 11,9% |

| ComeOn | ComeOn, Casinostugan, Hajper, Snabbare, Lyllo | 1 923,0 | 1 819,7 | 5,7% | 10,5% |

| Kindred/FDJ | Unibet, Otto, Maria, Storspelare, Bingo.com | 1 148,7 | 1 191,8 | -3,6% | 6,2% |

| Glitnor | Lucky, Flax, Happy, Vera&John (licens) | 1 041,3 | 921,8 | 13,0% | 5,7% |

| PAF | Paf, Golden Bull, x3000, Speedy, 1×2, CasinoEpic | 766,0 | 736,0 | 4,1% | 4,2% |

| Buccone/Epic Partners | POP, Frank&Fred, Klirr, Onerush, Jubla | 707,7 | 240,6 | 194,1% | 3,8% |

| Immense Group | Videoslots, Mr Vegas, Kungaslottet, Dbet, Mega Riches | 658,0 | 549,0 | 19,9% | 3,6% |

| Bet365 | Bet365 | 509,4 | 466,1 | 9,3% | 2,8% |

| Cherry | Cherry.com, Spelklubben, Bethard, Fastbet | 351,5 | 227,7 | 54,4% | 1,9% |

| Soft2Bet | Betinia, Campobet, Yoyo, QuickCasino, Swiper | 303,9 | 238,0 | 27,7% | 1,7% |

| Betsson | Betsson, Betsafe, Nordicbet, Jalla | 206,3 | 267,3 | -22,8% | 1,1% |

| Evoke | 888, Mr Green | 158,0 | 140,5 | 12,5% | 0,9% |

| Flutter | Pokerstar, Tombola | 124,8 | 186,3 | -33,0% | 0,7% |

| Övrigt | 407,8 | 760,0 | -46,3% | 2,2% | |

| Totalt | 18 400,0 | 17 815,3 | 3,3% |

Uppstickare tar marknadsandelar

Tillväxtbilden på den svenska marknaden visar tydligt att det inte är de största aktörerna som driver förändringen, utan snarare ett fåtal svenska spelbolag som antingen vinner mark kraftigt eller tappar tydligt. Merparten av marknaden, där aktörer som ATG, BetMGM/LeoVegas, Svenska Spel, ComeOn och flera i mellanskiktet återfinns, rör sig inom intervallet −5 % till +6 %. Det indikerar en mogen marknad där tillväxt i hög grad handlar om omfördelning snarare än expansion.

Den mest anmärkningsvärda tillväxten står Buccone/Epic Partners för som snabbt har tagit marknadsandelar. Bakom bolaget finns en portfölj av varumärken som POP Casino, Frank & Fred, Klirr, Onerush och Jubla Casino. Denna kraftiga uppgång tyder på att Buccone/Epic Partners har lyckats skala upp flera varumärken samtidigt och effektivt ta marknadsandelar från etablerade aktörer.

Även Cherry visar mycket stark tillväxt på över 50 %, drivet av varumärkena Cherry, Bethard, Fastbet och Spelklubben. Det är ett tydligt exempel på hur väletablerade varumärken fortfarande kan växa snabbt på den svenska marknaden trots hård reglering och hög mognadsgrad.

Inom Soft2Bet-sfären syns också en tydlig tillväxt på ungefär 30 %. Här återfinns varumärken som Betinia, Campobet, YoYo Casino och Quick Casino, vilka successivt tagit större plats i konkurrensen genom aggressiv marknadsföring och produktpositionering.

Immense Group, mest kända för Videoslots, växer med cirka 20 %. Bolagets etablerade varumärken, Videoslots och Mr Vegas, bibehåller starka positioner, medan nyare varumärken som Dbet , Kungaslottet och Megariches driver tillväxt.

På den negativa sidan sticker framför allt två aktörer ut. Betsson AB minskar med över 20 %, trots starka varumärken som Betsson, NordicBet och Betsafe. Detta är i linje med Betssons strategi där bolaget uttalat sagt att Norden och Sverige inte ses som en huvudmarknad, utan bolaget ser bättre tillväxtmöjligheter på andra marknader.

Även Kindred Group visar en negativ utveckling på cirka −4 %, vilket i sammanhanget är anmärkningsvärt då bolaget historiskt har haft en mycket stark position i Sverige genom Unibet.

| Ägare | Varumärken | Tillväxt y-o-y |

|---|---|---|

| Buccone/Epic Partners | POP, Frank&Fred, Klirr, Onerush, Jubla | 194,1% |

| Cherry | Cherry.com, Spelklubben, Bethard, Fastbet | 54,4% |

| Soft2Bet | Betinia, Campobet, Yoyo, QuickCasino, Swiper | 27,7% |

| Immense Group | Videoslots, Mr Vegas, Kungaslottet, Dbet, Megariches | 19,9% |

| Glitnor | Lucky, Flax, Happy, Vera&John (licens) | 13,0% |

| Evoke | 888, Mr Green | 12,5% |

| Bet365 | Bet365 | 9,3% |

| ComeOn | ComeOn, Casinostugan, Hajper, Snabbare, Lyllo | 5,7% |

| BetMGM/Leo Vegas | Leo Vegas, GoGo, BetMGM, Expekt | 5,6% |

| PAF | Paf, Golden Bull, x3000, Speedy, 1×2, CasinoEpic | 4,1% |

| Svenska Spel | Svenska Spel, Momang | 2,2% |

| ATG | ATG | -2,8% |

| Kindred/FDJ | Unibet, Otto, Maria, Storpelare, Bingo.com | -3,6% |

| Betsson | Betsson, Betsafe, Nordicbet, Jalla | -22,8% |

| Flutter | Pokerstar, Tombola | -33,0% |

| Tillväxt hela svenska marknaden | 3,3% |

Svenska marknadens regulatoriska ramverk

Sverige införde sitt licenssystem för onlinespel 2019, vilket innebar att alla aktörer som riktar sig till svenska spelare måste ha svensk licens för att vara lagliga.

- Skatt på 22 % på GGR (ökad från 18 % i juli 2024)

- Förbud mot spel med kreditkort (trädde i kraft april 2025)

- Stärkt krav på rapportering, ansvarstagande och spelarskydd

- Full kontroll över betalningslösningar, valuta (SEK) och teknisk infrastruktur

- Spelpaus.se – nationellt självavstängningsregister

Licenssystemet och regleringen har varit relativt lyckosamma och kanaliseringsgraden är generellt hög i undersökningar, även om den skiljer sig åt beroende på metod. Kanaliseringsgraden i undersökningarna uppnår dock inte Riksdagens mål om en kanalisering om minst 90 %.

| 2022 | 2023 | 2024 | 2025 | |

|---|---|---|---|---|

| Spelinspektionen | ~87 % | ~86 % | ~85 % | n/a |

| ATG, total | ~82 % | ~80 % | ~79 % | ~78 % |

| Sportbetting | > 90 % | > 90 % | > 90 % | > 90 % |

| Onlinecasino | ~75 % | ~74 % | ~73 % | ~72 % |

| H2 Gambling Capital | ~81 % | ~80 % | ~78 % | ~75–78 % |

Hur ofta och vad spelar svenskarna?

Svenskarnas spelvanor har varit anmärkningsvärt stabila de senaste åren. I den senaste mätningen uppger 72 % av den vuxna befolkningen att de har spelat någon gång under det senaste året, vilket är i princip oförändrat jämfört med 2024 då motsvarande siffra var 71 %.

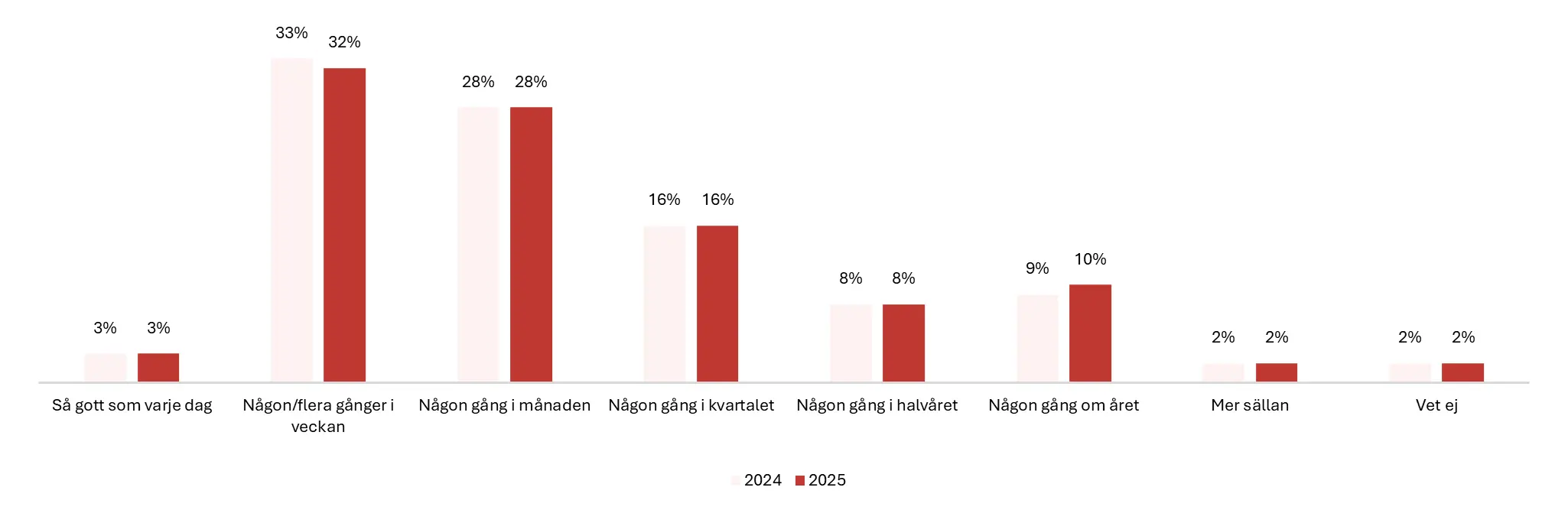

Av dem som spelar uppger 32 % att de spelar varje vecka och ytterligare 28 % att de spelar någon gång i månaden. Spelandet ligger därmed kvar på ungefär samma nivå som under både 2023 och 2024, vilket bekräftar bilden av en mogen marknad där beteendemönstren är relativt etablerade.

Personer som spelar senaste 12 månaderna

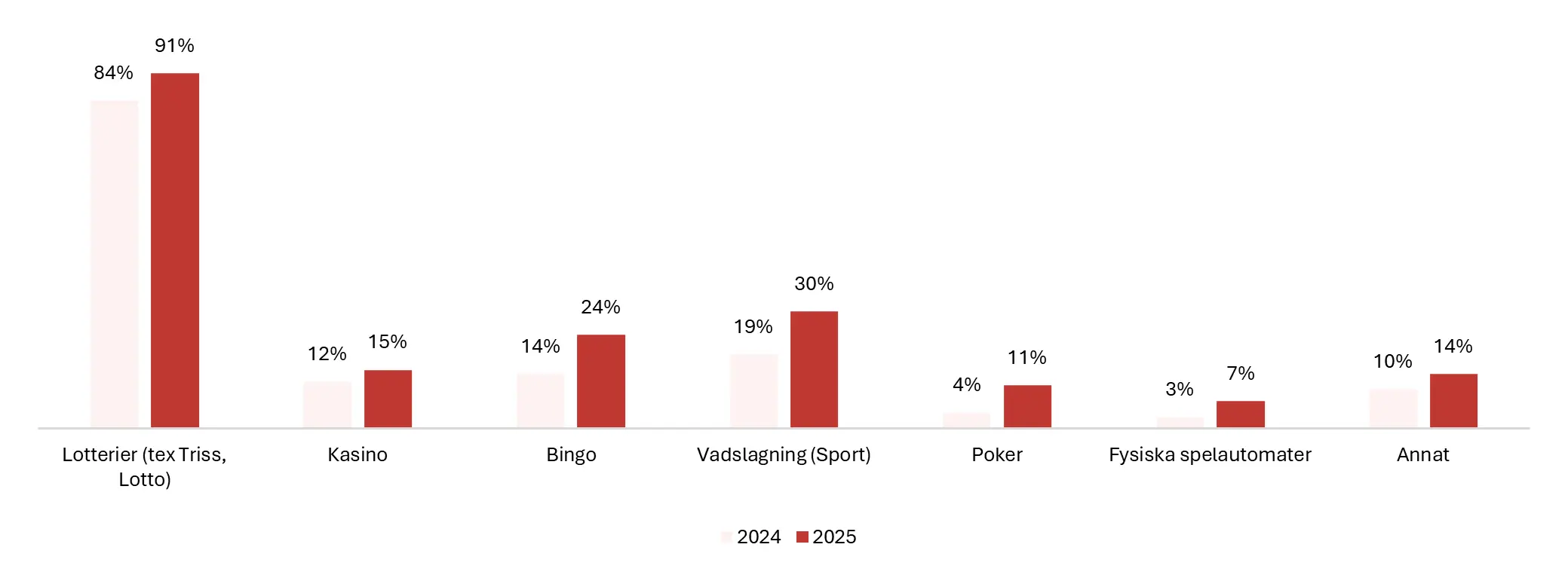

Det finns tydliga skillnader mellan olika grupper. Män och personer över 50 år spelar generellt oftare än andra. Bland dem som har spelat tidigare men inte gjort det det senaste året uppger nästan hälften (48 %) att de aldrig vann som den främsta anledningen till att de slutat spela. En fjärdedel (25 %) uppger att de helt enkelt tröttnat på spel. Kvinnor är överrepresenterade inom lotterier och bingo, medan män i betydligt högre utsträckning spelar på vadslagning och casino online.

När det gäller motiv till spel uppger 64 % att de spelar för nöjes skull, medan 42 % spelar med målet att vinna stort. Andelen som drivs av drömmen om den stora vinsten har ökat över tid, samtidigt som andelen som spelar av sociala skäl eller för att stödja goda ändamål har minskat.

Vad spelar svenskarna?

Synen på den svenska spelmarknaden har också förändrats över tid. Allt fler upplever att spelbranschen tar ett tillräckligt samhällsansvar. Män upplever marknaden som mer sund och säker än kvinnor gör, och frekventa spelare tenderar att ha en mer positiv uppfattning om marknadens säkerhet än de som spelar mer sällan. Samtidigt kan endast cirka 30 % av spelarna avgöra om ett spelbolag har svensk licens, även om denna siffra är högre än tidigare år. Parallellt med detta ökar andelen som upplever tydliga fördelar med att spela hos licensierade aktörer.